Um caso que sequer deveria ocupar o cabeça dos contribuintes, mas que o Fisco insiste em criar dor de cabeça, é a cobrança de ICMS e aplicação de multa na transferência de mercadorias entre estabelecimentos.

A solução destes problemas, que muitas vezes é levado aos tribunais administrativos e judiciais, também fazem parte do planejamento tributário.

Quase todo empresário já passou pelo dissabor de receber uma notificação da receita ou ter passado pelo absurdo de descobrir que sua mercadoria está retida indevidamente.

E como situações como essa insistem em se repetir, cabe uma análise mais aprofundada da situação e o que foi feito em um caso que representamos.

O ICMS

Este imposto é visto por muitos como um dos mais complexos em razão de cada Estado possuir uma legislação específica tratando da matéria.

A suposta complexidade não vem só das inúmeras regulamentações, mas dos equívocos de quem a aplica e de algumas tentativas se desvirtuar o que está previsto ao se criar normas incompatíveis.

O ICMS tem suas principais diretrizes na Constituição (competência, imunidades, princípios), no Código Tributário (normas gerais), regras estruturais na Lei Complementar n. 87/96.

As leis estaduais instituem o ICMS nos estados, e os decretos são apenas normas regulamentadoras, tratam de questões acessórias, portanto, há pouco espaço de manobra para os Estados.

O ICMS incidirá nas seguintes situações:

Aqui cabe lembrar que não há necessidade de circulação física da mercadoria, ou seja, a emissão da documentação legal comprovando a transmissão da titularidade do bem já gera a obrigação de pagar.

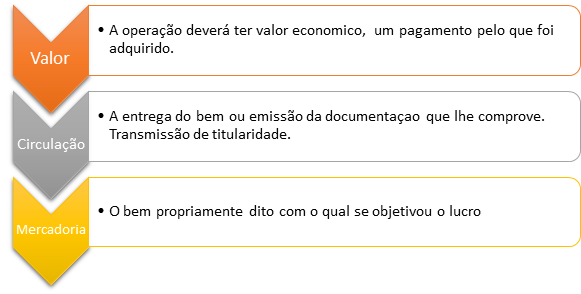

Para haver a obrigação de se pagar o imposto, como dito, deve haver a circulação de mercadorias necessariamente com os seguintes elementos:

O ICMS na transferência de mercadorias – caso concreto

O problema a que o empresário foi submetido se deu na transferência de mercadorias entre a matriz e filial situadas no Estado.

Ao se deparar com a situação o fiscal considerou que houve a circulação de mercadoria e consequentemente a necessária incidência do ICMS, e pela ausência da declaração autuou a empresa.

A título de exemplo podemos citar o art. 6º do Código Tributário do Estado de Goiás, essa redação é repetida nos regulamentos de praticamente todos os Estados do Brasil.:

Art. 6º Ocorre o fato gerador do ICMS, no momento (Lei nº 11.651/91, art. 13):

I – da saída de mercadoria, a qualquer título, de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo contribuinte;

Como explique, para que se tenha a circulação de mercadoria e a incidência do tributo é necessário que o negócio jurídico seja oneroso, haja transferência de titularidade.

Só com esse argumento já ficou demonstrado que o fiscal estava errado, pois não podemos ver um negócio jurídico com valor, bem como mudança de titularidade já que se tratava de empresas do mesmo proprietário.

Os Tribunais Superiores entendem que não há materialidade do imposto, a transferência física não pode ser considerada elemento caracterizador do IMCS, mas sim a transferência econômica.

Súmula n. 166. Não constitui fato gerador do ICMS o simples deslocamento de mercadoria de um para outro estabelecimento do mesmo contribuinte.

Não existe em qualquer lugar do ordenamento previsão que embase a obrigatoriedade de pagamento, sendo que o argumento dos Estados no sentido de desequilíbrio do federalismo não se sustenta.

Este embasamento garantiu que a multa fosse anulada, mas o contribuinte deve sempre ficar atento as autuações e sempre buscar orientação do seu tributarista, evitando o desembolso de valores indevidos.