O ICMS, como já mencionado em outros artigos (leia aqui), é um imposto com muitas questões complexas, e na importação de produtos, bem como quem é o responsável pelo recolhimento, infelizmente não foge à regra.

Nas atividades negociais cotidianas muitos contribuintes participam de operações de importações dos mais variados tipos.

A melhor forma de se preservar o fluxo de caixa e evitar que a Receita cause problemas é um bom planejamento tributário.

O ICMS tem suas principais diretrizes na Constituição (competência, imunidades, princípios), no Código Tributário (normas gerais), regras estruturais na Lei Complementar n. 87/96.

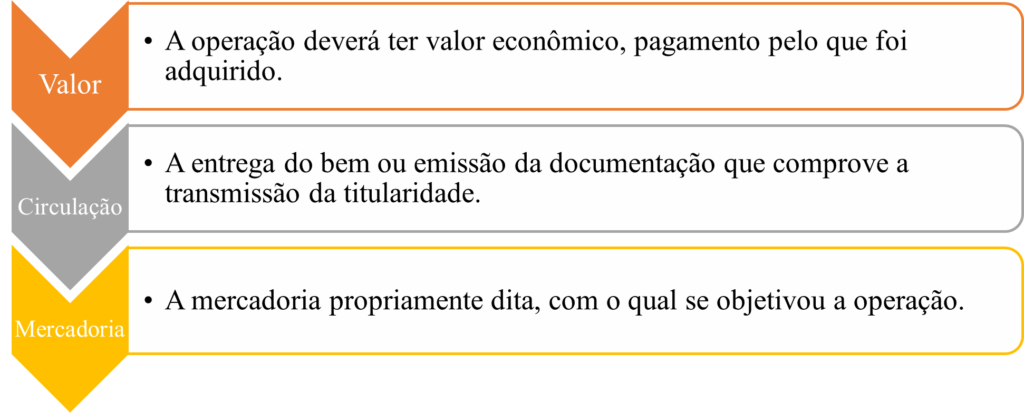

Para haver obrigatoriedade do tributo será necessária a junção dos seguintes requisitos.

Agora, para tratarmos do ICMS na importação algumas observações são necessárias, tudo com o objetivo de deixar tudo o mais claro possível.

ICMS na importação

A regra matriz é um termo técnico que o contribuinte não precisa dominar, ela representa os requisitos mínimos para que qualquer imposto possa incidir.

Apesar de não ser necessário conhecer questões técnicas, é preciso ter em mente que existem requisitos obrigatórios, e, sua ausência pode impedir a cobrança do tributo.

A incidência na importação ocorrerá, em regra:

- Critério material (razão do imposto) – realizar operações de importação de bens, mercadorias e serviços do exterior. Não sendo necessário que o contribuinte recolha habitualmente o ICMS.

- Critério espacial (onde poderá ser cobrado) – Estado onde estiver o domicílio ou estabelecimento do destinatário da mercadoria.

- Critério temporal (quando pode ser cobrado) – no desembaraço aduaneiro

- Critério pessoal (quem cobra e quem paga)

- Ativo – Estados ou Distrito Federal

- Passivo – contribuinte que realiza a importação

- Critério quantitativo (como será calculado) – base de cálculo e alíquota do imposto

A circulação de mercadorias

A Constituição possui a seguinte redação: “entrada de bem ou mercadoria importada”.

Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

IX – incidirá também:

a) sobre a entrada de bem ou mercadoria importados do exterior por pessoa física ou jurídica, ainda que não seja contribuinte habitual do imposto, qualquer que seja a sua finalidade, assim como sobre o serviço prestado no exterior, cabendo o imposto ao Estado onde estiver situado o domicílio ou o estabelecimento do destinatário da mercadoria, bem ou serviço;

Essa redação, se analisada literalmente, pode levar a conclusão de que a simples entrada no Brasil ou a circulação da mercadoria em território nacional já seria o suficiente para incidência do imposto.

Para solucionar o problema devemos voltar aos elementos que são necessários a caracterização do ICMS.

A mudança de titularidade será o foco no caso, inclusive é a razão pela qual não se cogita tributar mudança de mercadoria entre estabelecimentos comerciais de um mesmo grupo, ainda que em alguns casos o fisco tente.

Nestes termos, a simples entrada e circulação da mercadoria do país não tem o condão de caracterizar mudança de titularidade.

O momento do desembaraço aduaneiro é a efetiva concretização do critério material, a partir do qual a Fazenda entenderia que houve a transmissão de titularidade do produto.

Súmula 661 STF – Na entrada de mercadoria importada do exterior, é legítima a cobrança do ICMS por ocasião do desembaraço aduaneiro.

Qual Estado recebe o tributo?

A questão ainda causa controvérsia e casos de tributação por dois entes, geralmente o Estado em que ocorre o desembaraço e no que está localizado o estabelecimento importador.

O empresário pode pensar, mas a lei é clara ao ordenar que compete ao Estado do domicílio ou estabelecimento do destinatário da mercadoria a competência para tributar.

Ou seja, o Estado competente será onde se deu a operação jurídica da importação, lembrando que a circulação física não tem qualquer relevância para tributar.

Infelizmente existem situações em que há tributação e aplicação de penalidades, cabendo ao contribuinte buscar a restituição administrativa ou mesmo no judiciário.

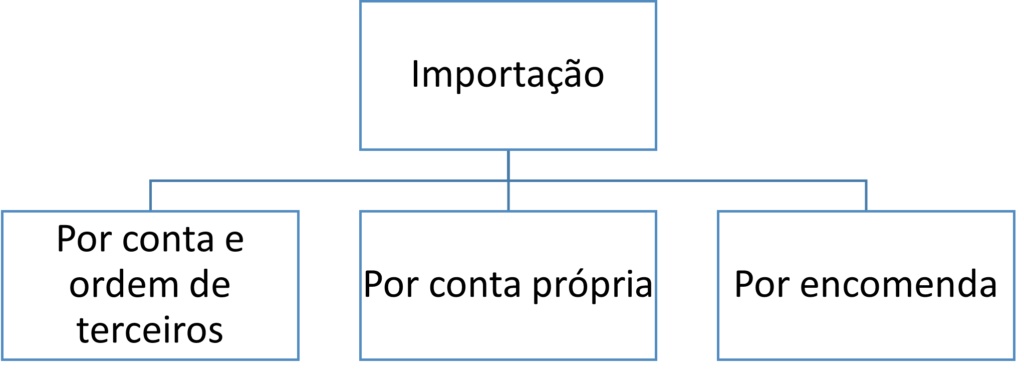

Formas de importação e responsabilidade pelo ICMS

Na definição do tipo de importação que um bom planejamento pode ser o diferencial, não bastando apenas o cálculo dos custos diretos, mas de todo o operacional que pode ser necessário (taxas, funcionários, tempo etc).

São formas de importação:

Por conta e ordem de terceiros

Por conta e ordem de terceiros, busca-se uma empresa prestadora de serviço para auxiliá-lo na importação, em regra, para realizar o despacho aduaneiro.

Nessa modalidade o serviço prestado será o de desembaraço aduaneiro, contudo poderá compreender outros serviços relacionados a importação como: cotação de preços, intermediação comercial e pagamento de fornecedores estrangeiros.

Nesta modalidade quem pretende adquirir a mercadoria deverá possuir toda documentação regular junto a sicomex e receita.

No DI (documento de importação) deverá constar todos os dados do responsável pela importação, no conhecimento da carga estar consignado ou endossado ao importador, bem como a fatura comercial deve indicar adquirente.

Nesta situação o terceiro contratado não detém propriedade dos bens que são diretamente transferidos ao contribuinte que pretende importar.

Por conta própria

Não há muito o que dizer sobre este, toda operação corre por conta e risco do importador.

Nessa situação é necessária uma análise mais profunda, caso o empresário não possua a experiência ou capital necessário para investir em uma operação própria e estruturada de importação, faz sentido importar sozinho?

Por encomenda

Um empresa importadora irá adquirir o bem do fornecedor externo, será responsável pelo contrato de câmbio e todos os demais requisitos da operação.

Tudo com recursos próprios, para em seguida vender a contratante.

A importadora assume todos os riscos financeiros da operação, inclusive um dos requisitos verificados é o pagamento direto da importadora ao fornecedor.

Quanto à venda interna, será configurada como nova operação com incidência de ICMS, não exercendo qualquer influência montagem, acondicionamento ou reacondicionamento realizado pelo importador.

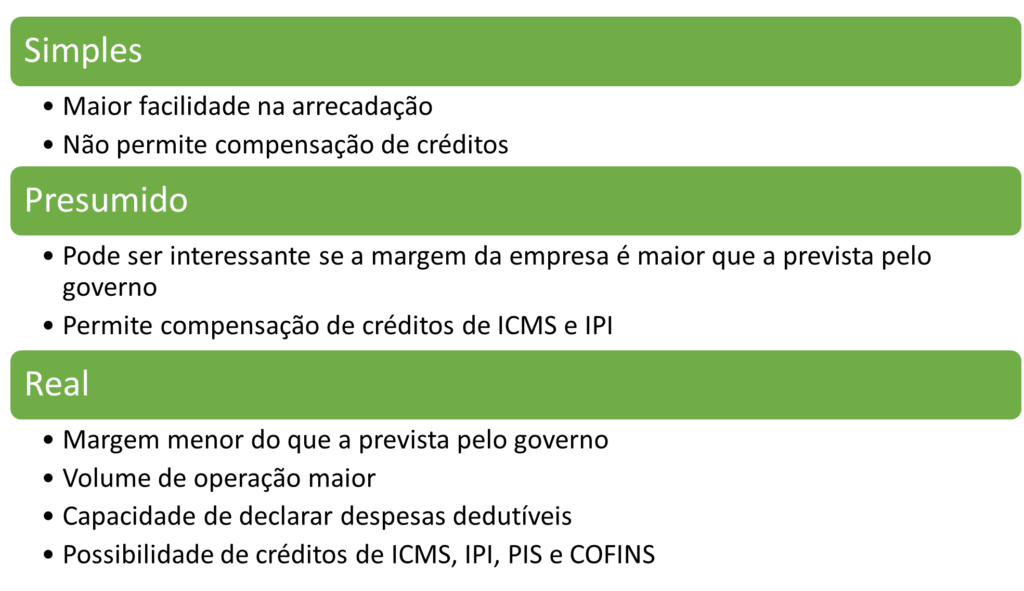

Nos diferentes regimes

O planejamento tributário não possui uma fórmula pronta, não é possível simplesmente copiar uma ideia e esperar que ela seja ideal para todo o tipo de negócio.

Contudo, alguns elementos básicos podem ser listados para cada um dos regimes existentes, aos quais o contribuinte deverá se atentar.

Esses foram apenas alguns exemplos superficiais e revelam a gama de possibilidade e da atenção necessária na importação.

Conclui-se, portanto, pela necessidade do contribuinte estar sempre acompanhado por profissionais capacitados, garantindo não só redução de despesas desnecessárias, mas uma clara vantagem competitiva.